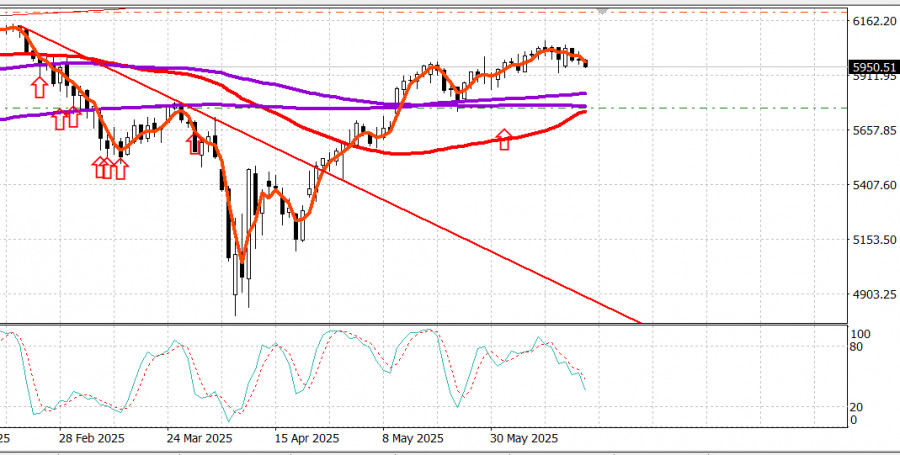

S&P500

Обзор 19.06

Рынок США: ФРС понизил прогноз по экономике США

Главные индексы США в среду: Доу - 0.1%, NASDAQ +0.1%, S&P500 - 0.1%, S&P500 5981, диапазон 5600 - 6200.

Если кто-то ничего не знал, то показалось, что вчера был просто обычный день для фондового рынка.

Основные индексы почти не изменились, но это был не обычный день.

В среду был день, полный геополитических интриг и удивления относительно перспектив Федеральной резервной системы.

Израильско-иранский конфликт стал приоритетным утренним драйвером.

Акции пошли вверх, основываясь на замечании президента Трампа, который сказал, что у Ирана еще есть время для переговоров. Идея о том, что дипломатическое решение не было списано со счета, несмотря на вчерашнее заявление президента о том, что его терпение в отношении Ирана иссякает, была желанным заголовком.

Было бы упущением не добавить, однако, что президент также сказал, что у Ирана не может быть ядерного оружия и что конец этой или следующей недели будет «большим».

Эта точка зрения смягчила часть волнения вокруг первого заголовка, однако акции удерживались на положительной территории в преддверии решения FOMC и публикации Сводки экономических прогнозов (SEP) в 14:00 по восточному времени.

Как и ожидалось, FOMC единогласно проголосовал за то, чтобы оставить целевой диапазон ставки по федеральным фондам без изменений на уровне 4,25–4,50%, однако прогноз по экономике SEP оказался смешанным, поскольку он показал оценку для двух снижений ставки до конца года, такую же, как и в мартовском SEP, но увеличил оценку инфляции расходов на личное потребление с 2,7% до 3,0% и оценку базовой инфляции расходов на личное потребление с 2,8% до 3,1% на 2025 год. Между тем оценка реального роста ВВП была снижена с 1,7% до 1,4%, а оценка уровня безработицы выросла с 4,4% до 4,5%.

Главным посланием председателя ФРС Пауэлла на пресс-конференции, которая началась в 14:30 по восточному времени, было то, что неопределенность остается высокой и что ФРС нужно больше времени для оценки входящих данных, прежде чем определять следующий шаг политики. Он также выразил ожидание некоторой значимой инфляции в ближайшие месяцы из-за тарифов.

Акции отступили с более высоких уровней, а доходность казначейских облигаций выросла после решения FOMC и пресс-конференции, но реакция была довольно ограниченной, учитывая масштаб события.

S&P 500 завершил день на прежнем уровне, доходность 2-летних облигаций осталась неизменной на уровне 3,95%, а доходность 10-летних облигаций завершила сессию ростом на один базисный пункт на уровне 4,40%. Короче говоря, хотя попытки покупки сошли на нет, со стороны продавцов не было особой уверенности. Результаты секторов отражали сдержанные действия. Четыре сектора завершили день с повышением.

Сектор информационных технологий (+0,4%) оказался самым сильным.

Семь секторов завершили торги с понижением, причем энергетика (-0,7%) и услуги связи (-0,7%) оказались в зоне с наибольшим падением, но ни один из них не упал так сильно. Фьючерсы на нефть марки WTI торговались выше $75,00/баррель ранее в тот же день, но выросли всего на 0,4% до $73,56/баррель, выйдя из состояния кипения, когда президент помахал морковкой возможного дипломатического решения.

В других событиях индекс волатильности CBOE снизился на 6,2% до 20,26; первичные заявки на пособие по безработице остались на относительно низком уровне 245 000, а начало строительства жилья в мае упало до самого низкого уровня за пять лет.

С начала года:

S&P 500: +1.7% Nasdaq: +1.2% DJIA: -0.9% S&P 400: -3.1%Russell 2000: -5.3%

Обзор экономических данных:

Первичные заявки на пособие по безработице за неделю, закончившуюся 14 июня, снизились на 5000 до 245000 (консенсус 253000), в то время как повторные заявки на пособие по безработице за неделю, закончившуюся 7 июня, снизились на 6000 до 1,945 миллиона.

Главный вывод из отчета заключается в том, что он охватывает неделю, в которую проводится опрос для июньского отчета о занятости, и поскольку первоначальные заявки на пособие по безработице все еще находятся на относительно низком уровне, у экономистов будут основания ожидать еще одного существенного роста числа рабочих мест вне сельского хозяйства (учитывая все обстоятельства).

В мае число начатых жилищных строек снизилось на 9,8% по сравнению с предыдущим месяцем до сезонно скорректированного годового показателя в 1,256 млн единиц (консенсусное 1,356 млн), в то время как число разрешений на строительство снизилось на 2,0% по сравнению с предыдущим месяцем до сезонно скорректированного годового показателя в 1,393 млн (консенсусное мнение — 1,411 млн).

Главный вывод из отчета заключается в том, что число начатых жилищных строек слабое и находится на самом низком уровне с мая 2020 года; более того, снижение числа разрешений на строительство отдельных единиц на 2,7% по сравнению с предыдущим месяцем не означает обнадеживающих перспектив для начатых жилищных строек.

Энергетика: Нефть Брент 77 долл.

Вывод: На рынке США вероятна коррекция. Тем не менее держим покупки от поддержек. Новые покупки только от поддержки - по S&P500 примерно от уровня 5760 и не выше

Макаров Михаил, еще больше аналитики:

https://www.instaforthtex.com/ru/forex_analysis/?х=mmakarov

https://www.ifxtraders.com/ru/forex_analysis/?х=mmakarov